Сдулись? Российский шинный рынок

Негативность макроэкономического фона, снижение продаж новых автомобилей в 2009 году и падение в 2013-м, опережающий рост кредитования, а также пессимистический настрой потребителей удерживают шинный рынок на протяжении 2014 года в негативном тренде. В 2014 году аналитики прогнозируют сокращение российского шинного рынка на 4,2%, до 56 миллионов штук.

При дальнейшем ухудшении экономических условий спад рынка может достичь 7–8 %. При этом из-за значительной коррекции курсов валют по отношению к рублю и увеличении себестоимости продукции большинства производителей прогнозируется рост цен в рублях в пределах 10–12 %, а при ухудшении ситуации цены к концу года могут вырасти до 15–20 %.

В 2013 году российский рынок шин составил 58,4 млн штук, что на 2 % ниже показателя предыдущего года. Развитию шинного рынка были присущи следующие факторы: снизилась динамика внутреннего спроса, увеличились производственные мощности игроков рынка и, как следствие, обострилась конкуренция, сопровождающаяся «ценовыми войнами».

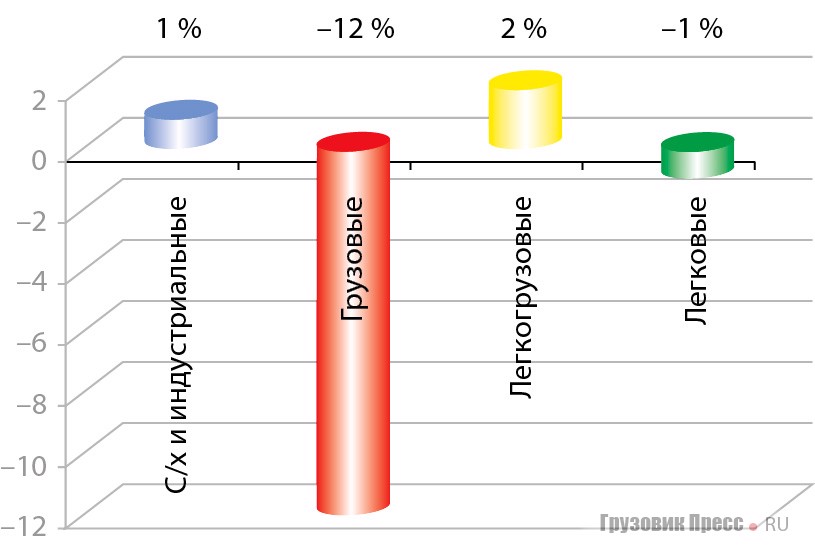

С начала 2013 года на потребительском рынке фиксируется замедление динамики роста объёмов, обусловленное снижением потребительского спроса. На динамике отдельных сегментов негативно отразилось и замедление темпов оборота розничной торговли (со второй половины 2012 года), и резкое падение грузооборота автомобильного транспорта в прошлом году. Особенно пострадал сегмент грузовых шин – снижение на 12 %. Легковой снизился всего лишь на 1 %, но это самый массовый сегмент, поэтому количественные объёмы потерь значительны.

Кроме того, снижению динамики шинного рынка способствовали значительное падение автомобильного рынка в 2009 году и рост количества непогашенных в установленный срок автокредитов физлицами.

Благодаря высокому потенциалу российского автомобильного рынка, рынок шин является одним из наиболее приоритетных для ведущих мировых игроков. Производство на территории РФ, кроме давно обосновавшихся здесь Nokian, Michelin, Yokohama, Pirelli, запустила в Калуге Continental (мощность 4 млн шин в год).

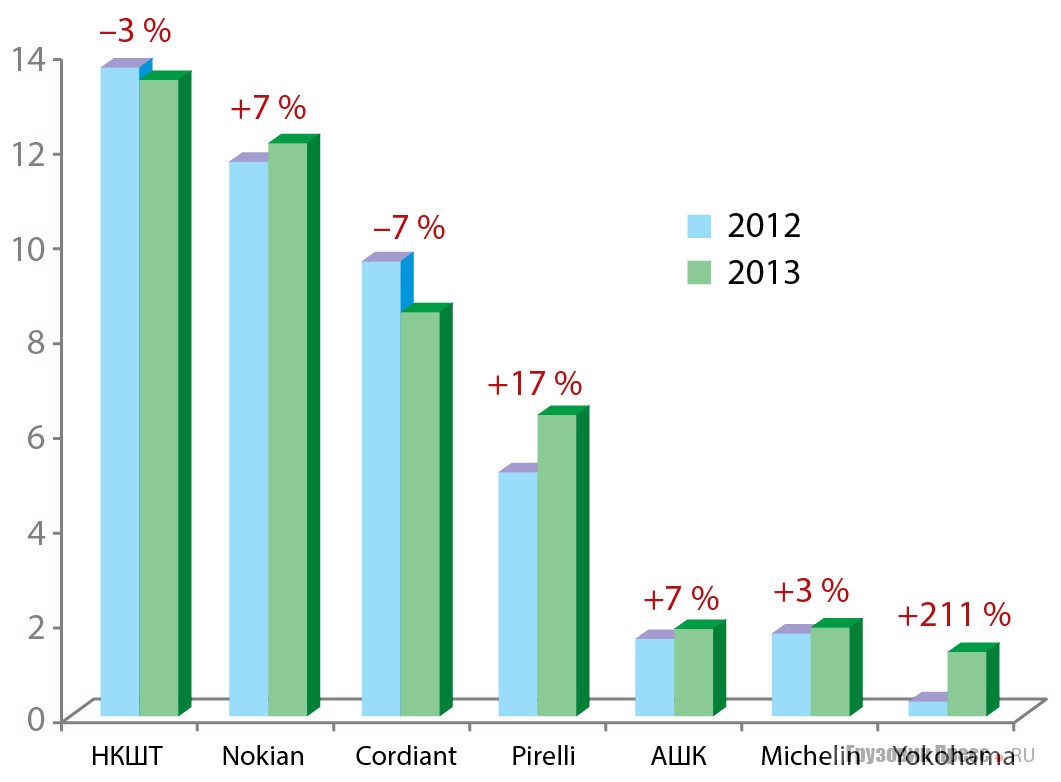

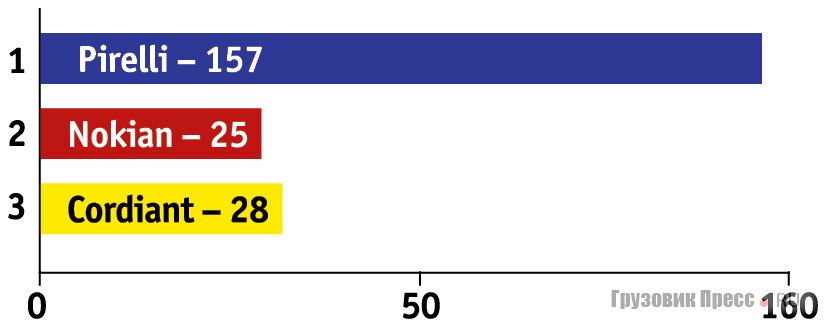

В 2013 году производство таких шин увеличилось на 4 %. Наибольший рост производства зафиксирован у финской Nokian (+7 % к 2012 году) и итальянской Pirelli (+17 %). Растет и японская Yokohama. За 2013 год увеличился на 7 % выпуск легковых шин, на 4 % индустриальных и сельскохозяйственных, а грузовые шины сократились на 12 % за счёт грузовых комбинированных шин.

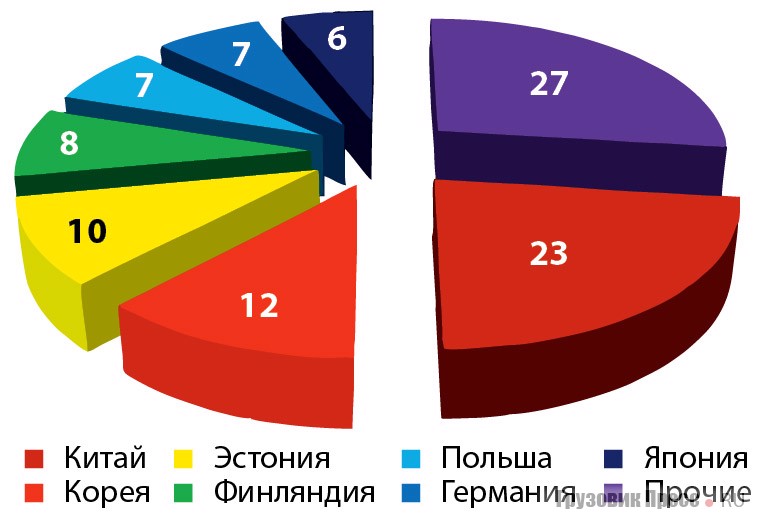

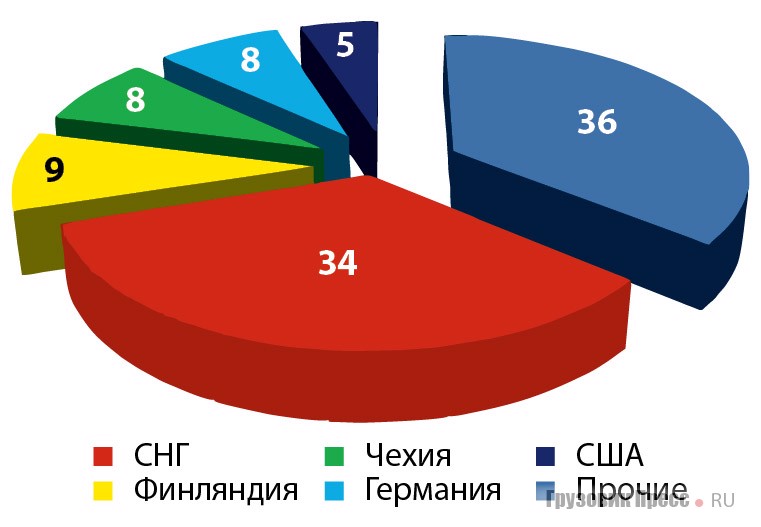

С ростом производства на 3 % сократились объёмы импорта (до 29,5 млн шт.) и на 17 % увеличились объёмы экспорта (до 43,26 млн шт.). Значительно вырос вывоз готовой продукции из страны иностранными компаниями (Pirelli и Nokian), а также российской Cordiant. Основные страны экспорта: СНГ – 34 % (Украина, Казахстан, Беларусь), Финляндия – 9 %, Чешская Республика и Германия – по 8 %.

Ежегодно растут объёмы импорта из Китая и Южной Кореи, на которые приходится более 1 / 3 всех поставок.

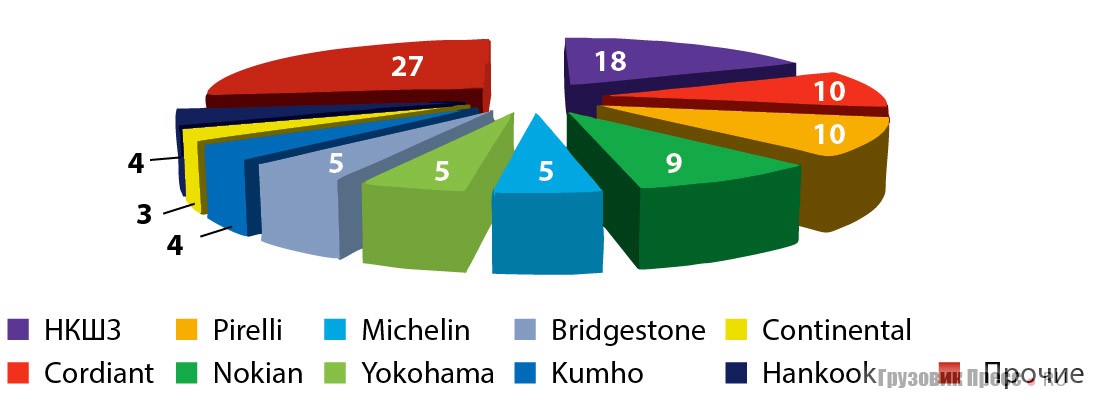

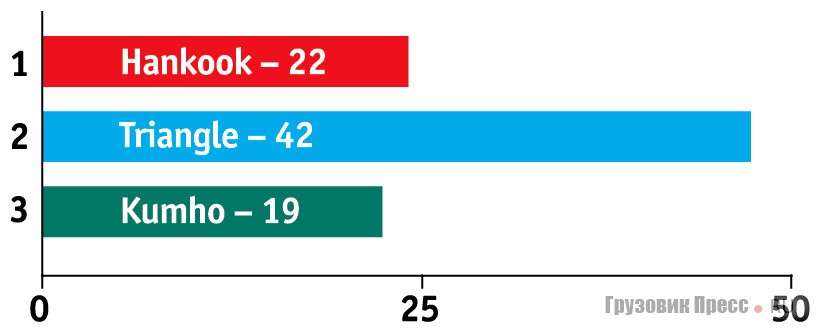

Лидирует на шинном рынке РФ с долей 18 % «Нижнекамскшина». В пятёрку рейтинга входят Cordiant (10 %), Pirelli (10 %), Nokian (9 %) и Michelin (5 %). А первая шестёрка игроков состоит из компаний, имеющих производственные мощности на территории России. Благодаря локализации производства компании Nokian, Michelin и Pirelli за последние 5 лет существенно увеличили свою долю на российском рынке. Южнокорейские бренды Hankook и Kumho ускоренными темпами завоёвывают рынок, демонстрируя опережающую динамику роста объёмов продукции (на +15 % ежегодно).

Компания Nokian Tyres в 2013 года укрепила свои позиции на шинном рынке России (доля составила 27 %), несмотря на падение продаж новых автомобилей. В первую очередь это сегмент зимних шин за счёт роста доли среднего ценового сегмента.

Эксперты компании прогнозируют, что рынок шин для легковых автомобилей и лёгких грузовиков в 2014 году в России покажет небольшой рост и выйдет на уровень 2012 года (около 41–42 млн шин). В основном рост ожидается за счёт продаж зимних шин, так как летних остались большие складские остатки с летнего сезона прошлого года. Объёмы продаж шин класса «С» несколько снизятся, перетекая в сегмент «В». Рынок премиальных шин (сегмент «А») останется на уровне 2013 года. По прогнозам Nokian Tyres, рынок в 2018 году составит около 56 млн шин в год.

В Cordiant уверены, что падение показателей не влияет на качественное развитие шинного рынка России: растёт доля среднего ценового сегмента, на смену морально устаревшей приходит более технологичная и безопасная продукция, производители инвестируют средства в развитие продуктового портфеля и улучшают условия работы с дистрибьюторскими сетями и дилерами, эволюционирует розничная торговля – сокращается доля продаж на открытых рынках и растут продажи через специализированные шинные центры, развивается интернет-торговля.

На рынке грузовых шин за последние три года вырос спрос на ЦМК шины (цельнометаллокордные) и сократился рынок комбинированных шин, по мнению исполнительного директора ООО «Торговый дом «Кама». При этом увеличилась доля отечественных изделий в сегменте ЦМК шин. Всего за этот период доля отечественных брендов (в том числе шины, произведённые в странах СНГ) на российском рынке грузовых шин увеличилась до 59 %.

| Бренды | 2011 г. | 2012 г. | 2013 г. |

|---|---|---|---|

| РФ + СНГ | 55 | 58 | 59 |

| Западные, в т. ч. японские | 15 | 12 | 11 |

| Азиатские и пр. | 29 | 29 | 30 |

| Доля рынка в производстве, % | |||

|---|---|---|---|

| Комбинированные | 2011 г. | 2012 г. | 2013 г. |

| НХК ОАО «ТАТНЕФТЬ» | 53 | 65 | 58 |

| КОРДИАНТ | 42 | 31 | 38 |

| AMTEL/PIRELLI | 5 | 4 | 4 |

| АШК | 9 | 10 | 13 |

| ЦМК | 2011 г. | 2012 г. | 2013 г. |

| НХК «ТАТНЕФТЬ» | 42 | 69 | 66 |

| КОРДИАНТ | 58 | 31 | 34 |

В 2013 году производство комбинированных грузовых шин сократилось на 21 %, а производство ЦМК шин увеличилось на 48 %. Крупнейшим производителем грузовых шин в обоих сегментах является НХК ОАО «Татнефть», доля которого, по итогам 2013 года, составляет 58 % в сегменте комбинированных и 66 % – ЦМК грузовых шин.

Наибольшее развитие рынок получил в регионах концентрации парка грузовых автомобилей и автобусов: в Москве и Московской области, на юге России (более всего в Ростовской области и Краснодарском крае), в Сибирском федеральном округе (Иркутская и Новосибирская облас-ти), в Республике Татарстан.

В 2014 году рынок грузовых шин останется на уровне 2013 года. Предложение комбинированных грузовых шин будет сокращаться за счёт выбывания старой грузовой техники из автопарка и внедрения более современных моделей грузовой техники и автобусов, что также повлечёт за собой увеличение рынка ЦМК шин.

Будет развиваться и сектор восстановленных шин. В настоящее время в России уже открыто много производств по восстановлению шин, в том числе крупные производители шин, открывшие собственные площадки для промышленного восстановления.

Возможно, в 2014 году российский рынок шин из-за ухудшения экономической ситуации в стране сократится ещё на 4,2 %, до 56 млн штук. В первую очередь сократится первичный рынок: продажи автомобилей и соответственно их производство в стране продолжает снижаться. Вторичный рынок не очень зависит от автопрома, поскольку поддержку ему будет оказывать спрос владельцев машин 2010–2011 годов выпуска, когда автомобильный рынок активно восстанавливался после 2009 года. Текущее ослабление рубля, в том числе, поднимет цены на шины – в 2014 году они могут подорожать на 10–20 %. В основном это коснётся импортируемых покрышек.

Изменится и структура рынка. Появятся новые игроки рынка, что приведёт к более ужесточённой конкуренции. Продолжают снижаться ставки таможенных пошлин на шины, согласно условиям ВТО, что провоцирует рост спроса на импортные шины и увеличение их доли в общероссийском потреблении шин. В такой обстановке российским предприятиям будет непросто удержать свои позиции на рынке России.